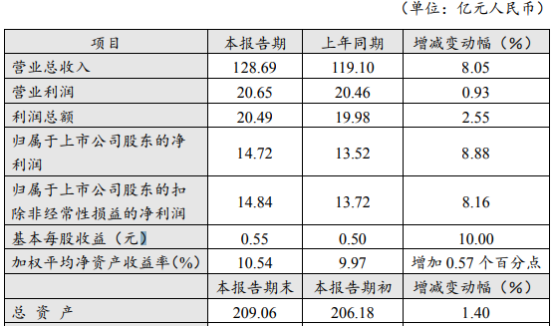

2月16日,安迪苏(600299)发布2021年度业绩快报公告,公告显示,2021年1-12月营业总收入为128.69亿元,比上年同期增长8.05%;归属于上市公司股东的净利润为14.72亿元,比上年同期增长8.88%。

公告显示,安迪苏总资产为209.06亿元,比本报告期初增长1.40%;基本每股收益为0.55元,上年同期为0.50元。

2021年,安迪苏的营业收入(人民币128.7亿元,同比增长8%)取得稳定增长,主要归功于液体蛋氨酸销售增长23%,特种产品销售增长12%。遍布全球的销售网络和均衡的产业布局使安迪苏得以充分了解并抓住全球商业趋势。积极主动的产品价格管理、敏捷快速的产品供应和持续的运营效率提升计划成功帮助安迪苏部分抵消了2021年,特别是第四季度原材料和能源成本大幅上涨带来的不利影响。

在蛋氨酸业务方面,液体蛋氨酸销售实现大幅增长,归功于全球所有区域,尤其是拉美、印度次大陆和欧洲市场的强劲销售增长拉动。尽管面对原材料和能源供应短缺的挑战,西班牙布尔戈斯工厂和南京工厂仍然保持了高度稳定的生产运营。蛋氨酸价格在全球大部分区域都在上涨,但是还不足以抵消原材料价格的涨幅。

持续的产能扩充项目将帮助安迪苏进一步增强在蛋氨酸行业的领先优势。年产能18万吨的南京液体蛋氨酸工厂二期项目(BANC2)进展顺利,已实现600万小时无事故。目前项目土建工程已经完成,建造工程完工率超99%,项目顺利进入预调试阶段,试运行预计将按计划于2022年下半年开展。欧洲蛋氨酸工厂脱瓶颈项目(新增3万吨产能)自2021年9月试运行开始就实现满负荷生产。

关于维生素业务,维生素A和维生素E的销售价格保持坚挺。

2021年,公司特种产品业务的收入(人民币31.6亿元,同比增长12%)实现双位数增长,主要归功于:Ÿ中国地区增长62%和拉美地区增长16%,市场销售增长突出;Ÿ受美国和中国市场拉动,反刍动物产品业务保持双位数销售增长15%;Ÿ得益于FRAmelco业务整合释放的协同效益和喜利硒在大多数区域的优异表现,销量增长31%,营养促健康业务实现稳定增长;Ÿ全球适口性产品业务增长11%和水产业务增长13%,均取得双位数销售增长;Ÿ消化性能产品业务得益于市场渗透率的进一步提升,在四季度取得双位数销售增长。安迪苏于2021年10月底新推出的酶制剂产品罗酶宝Phyplus将促进消化性能产品业务在2022年保持稳定增长。

安迪苏启动欧洲特种产品产能扩充及优化项目以支持业务增长、优化生产布局并提升客户服务水平。筹备工作已于2021年年底启动。

安迪苏于2020年提出的“中国一体化战略”正在稳步推进中,取得以下显著成果:得益于水产、营养促健康和反刍动物业务两位数的高速增长,特种产品业务销售实现62%的强劲增长;中国特种产品产能扩充项目于2021年12月进入基础工程设计阶段,预计将于2023年试运行;新建的中国研发创新中心(南京)于2022年年初投入运营;安迪苏精准营养分析(PNE)服务于2021年11月荣获中法团队合作2021年创新奖。

安迪苏与恺勒司合作成立的合资公司恺迪苏正在按计划稳步推进斐康®创新蛋白产品的首个规模化生产单元项目。目前该项目87%的建造工程已经完成,并实现了约90万工时零事故的里程碑。工程及采购已接近完成,试运行的准备工作按计划进行中,预计将于2022年年底启动销售。

2021年归属于上市公司股东净利润为人民币14.7亿元,同比增长9%,主要归功于毛利润的增长、获得改善的外币汇兑影响以及蓝星安迪苏营养集团15%普通股股权收购交易完成产生的积极影响。运营效率提升计划在2021年帮助公司额外缩减经常性成本开支约人民币1.65亿元,部分抵消了急剧上涨的货运成本以及对销售和市场推广的持续投入和在研发创新方面的加大投入。(春 雨)